「手形割引」と「ファクタリング」はまったくの別物!その違いを押さえよう

今回は、「手形割引とファクタリングの違い」をテーマにお送りしたいと思います。

手形割引とファクタリングは、どちらも債権をもとに現金化する資金調達法として重宝されています。

一見すると似たもの同士に見えますが、実際の内容はまったくの別物です。

では、具体的にどのような違いがあるのでしょうか。以下にまとめてみたので、ぜひチェックしてみてください。

手形割引について

資金を調達するための手段として、主に一般企業が利用している「手形割引」。

まずはその基本を押さえておきましょう。

そもそも「手形」とは?

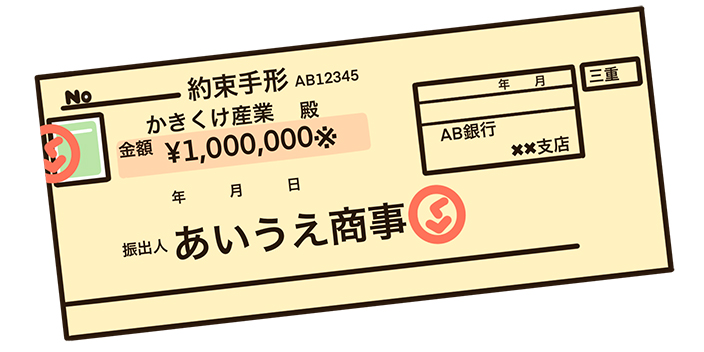

「手形」は、ビジネスシーンにおいて現金の代わりとなる有価証券のこと。「定めた期日に代金を支払うことを約束する」旨が記載された証明書のようなものです。

そんな手形には、「約束手形」と「為替手形」の2種類があります。

約束手形とは、定めた期日に振出人が受取人に代金を支払うことを“約束”して発行されるもの。

俗に言う“手形”は、こちらを指していることがほとんどです。

一方の為替手形とは、振出人が第三者に支払いを委託する際に発行されるものをいいます。

たとえば銀行に支払いを委託する場合などに発行されますが、約束手形に比べると国内ではあまり利用されていません。

手形割引の仕組み

相手の企業から受け取った手形は、換金しなければ意味がありません。

手形に記載された支払期日、つまり満期日に金融機関に行けば、振出人から振り込まれた現金と手形を交換することができます。

しかし、実は満期日を迎える前に現金化する方法もあります。それが「手形割引」なのです。

手形割引とは、約束手形を金融機関に裏書譲渡することで満期日前に換金してもらえるサービス。

ただし、満期日までの日数分の利息が手数料としてかかるため、額面金額を全額換金してもらうことはできません。このシステムが割引されているように見えることから、「手形割引」と呼ばれるようになりました。

ちなみに、似た言葉で「手形貸付(自己手形割引)」というものがあります。

こちらは手形を担保にして融資を受けるものであり、借りた分は当然返済しなければいけません。

その点、手形割引も形式上は「融資」ですが、金融機関に手形を譲渡して現金を“前借”することから返済義務はありません。この違いをしっかり押さえておきましょう。

ファクタリングとの違い

以上、手形および手形割引について、簡単にご説明しました。

このことを踏まえたうえで、「ファクタリングとどこが違うのか」を見ていきましょう。

手形が「不渡り」になったときのリスク

上で触れたように、手形割引では金融機関に手形を譲渡します。

そのため、手形割引を行った企業が振出人に支払い請求をする必要はありません。金融機関が支払いを請求します。

しかし、満期日になっても現金が支払われない、いわゆる「不渡り」になった場合、手形割引を行った企業は金融機関から手形を買い戻さなくてはいけません。

それに比べてファクタリングは、債権そのものをファクタリング業者(ファクター)に譲渡します。

そのため、仮に債務不履行となった場合でも、損失を被るのはファクターのみ。

ファクタリングを利用した企業にリスクは生じません。

審査基準

手形が不渡りになった場合に、手形割引を行った企業がきっちり手形を買い戻してくれれば問題ありません。しかし、資金が足りず、手形を買い戻せないということになれば、金融機関は大きな損失を被ります。

そのため、金融機関はこのリスクを避けるために、入念な審査をしたうえで手形割引の可否を判断します。

具体的には、

・赤字決算になっていないか

・債務超過がないか

・起業してから十分な期間が経過しているか

・きちんと納税しているか

といった点が見られるようです。

また、これらの審査にはそれなりの時間を要します。審査結果が出るのは、一般に早くても2~3日後といわれています。緊急で現金を必要とする場合に不向きな資金調達法といえるでしょう。

一方、ファクタリングで重視されるのは「売掛先の支払い能力の有無」です。

そのため、売掛先の審査は入念に行われますが、申し込んだ企業の審査については基準が比較的緩い傾向にあります。

その分、審査結果が出るまでの時間も短く、ファクターによっては即日対応してくれるケースも少なくありません。

おすすめはファクタリング

以上の点を踏まえると、資金調達をするのであれば手形割引よりもファクタリングのほうがおすすめです。

審査に落ちる心配がほとんどなく、迅速に現金を手にすることができます。

また、債務不履行になった場合のリスクを考える必要がなく、安心して契約を結ぶことが可能です。

もちろん、私たちGCMが提供する診療報酬ファクタリングサービスも例外ではありません。

医療機関および介護施設を経営されていて、なおかつ資金繰りにお困りの方は、ぜひ気軽にお問い合わせください。